中国网财经8月11日讯(记者 牛荷)作为一家2004年上市的老牌医药企业,浙江京新药业股份有限公司(“京新药业”,SZ:002020)上市多年来的经营表现始终中规中矩,然而今年以来,围绕着公司及公司大股东,却发生了一系列的“资本运作”,引发了媒体和中小投资者“吃相难看”的广泛质疑。

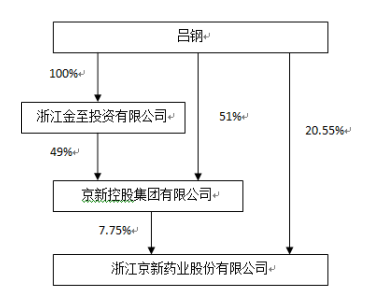

公开资料显示,京新药业成立于1990年,是一家集研发、生产、销售于一体的医药上市公司,公司董事长吕钢为持股20.55%的第一大自然人股东,系京新药业控股股东和实控人;京新控股集团有限公司(“京新控股”)为持股7.75%的第二大股东,其实际控制人也是吕钢。

过于巧合的“资本运作”

这波引发舆论关注的“资本运作”,最初是2020年6月18日,京新药业发布公告称,公司拟受让杭州方佑生物科技有限公司(下称“杭州方佑”)持有的位于杭州临空经济示范区(萧山区南阳街道南兴村)待建房产,交易总价为4.72亿元(不含税)。其中,杭州方佑为京新控股的全资子公司,本次交易构成了关联交易,相当于上市公司斥资4.72亿,买下了大股东名下的“待建房产”。

随后是7月14日,京新药业发布“2020年度非公开发行A股股票预案”,拟以9.12元/股(按不低于定价基准日前20个交易日均价的80%定价,即八折定价),向京新控股和“员工持股计划”(即向大股东和公司员工),定向增发6578万股,总价6亿元。其中,向员工增发1096万股,总计1亿元,向大股东增发5482.46万股,总计5亿元。

巧合的是,此次定增大股东出资总计5亿元,与不到一个月前把杭州萧山“待建房产”卖给上市公司收回的4.72亿元相比,只差2800万元。换言之,大股东只需要拿出现金2800万元,加上一片待建房产,就可以以八折的价格,拿到上市公司5482.46万股的股票。

而就在发布公告的7月14日当天,公司股价开盘13.55元,收盘14.31元。按9.12元的定增价格计算,大股东这5亿元到当天收盘就已经暴赚2.8亿元,收益率56%;而如果考虑到这5亿元中,需要真金白银的出资只有2800万,收益率已高达10倍。

这些“巧合”迅速引发了媒体的广泛关注和猛烈质疑:“京新药业账面资金非常充裕,2020年一季度末,公司账面上货币资金5.56亿元、交易性金融资产21.18亿元,类现金资产合计26.74亿元。大股东和自家员工以市场八折价承包了此次定增所有份额,短短数日暴赚几亿元,成为最大受益人。这次完全没有必要的定增,本质上是向关联方大派红包、输送利益,严重损害中小股东利益”。

两周后的7月28日,京新药业火速修改定增预案,砍掉了对员工定增的1亿元,但仍保留了向大股东“京新控股”八折定向增发的5亿元、5482.46万股。西南证券在一份研报中写道:定增预案获京新控股全额现金认购,“充分体现公司管理层对公司未来发展的高度自信。”

京新药业资金状况之谜

在接受中国网财经记者采访时,京新药业相关人士表示,公司近年来一直在向创新业务转型,在原料药、器械等业务板块,都在做一些布局,“近2年资金支出需求较大,公司仍面临较大的资金压力”。

对于此前媒体报道的质疑,这位人士表示,目前公司账面的货币资金看起来相对比较充裕,但其中有一部分(7亿左右)是此前定增的募投资金,有专项用途,不能随便使用,而公司账面上的其余资金“我们测算过,近2年各个模块都有较大的资金需求,特别是在创新布局和产能提升上”。

对于为何在“面临较大的资金压力”、以至需要定增融资的时候,还要斥资4.72亿元购买大股东名下的待建房产,京新药业相关人士表示,这处物业位于杭州萧山机场附近,地铁线路直达,规划有高铁站,“在杭州市内要再找到这么一个地理条件比较优越的地方,很难找得到了”;同时考虑到是“待建房产”,这一交易设定了“交易价格再评估及调整机制”,在未来交付时,还会再做一次价格评估。京新药业相关人士反复强调,购买这处待建房产“确实是因为有需求”。

而对于记者“为何在公司资金压力比较大的情况下,不用租而是要买”的疑问,京新药业表示,此次交易是公司研发中心、运营中心、新产业基地的在杭布局需要,公司将对相关房产进行整合,部分房产可能会对外出售。

“本次交易支付根据工程进展分期支付,对当期现金流、财务状况无重大影响;长期来看,我们看好此块资产的价值,未来这块资产在满足我们的需求同时也可能会带来一定的收益。”上述京新药业人士表示。

事实上,根据京新药业6月18日发布的《关于购买物业资产暨关联交易的公告》,京新药业需要在2020年7月30日前,支付给杭州方佑人民币 9444.24 万元;在2021年12月31日前,支付给杭州方佑人民币14166.36万元;在2024年6月30日前,支付给杭州方佑人民币14166.36万元;在2024年12月31日前,支付给杭州方佑人民币9444.24万元。

据此计算,上述购买待建房产事项,对公司2020年度的现金流影响为近1亿元(9444.24万元),对2021年度的现金流影响为近1.5亿元(14166.36万元)。

据一位证券市场从业人士表示,累计18个月内2.36亿元的现金支出,已接近本次增发5亿元的一半,称这样的现金支出对“当期现金流、财务状况无重大影响”,不符合京新药业“近2年资金支出需求较大,公司仍面临较大的资金压力”的现状。

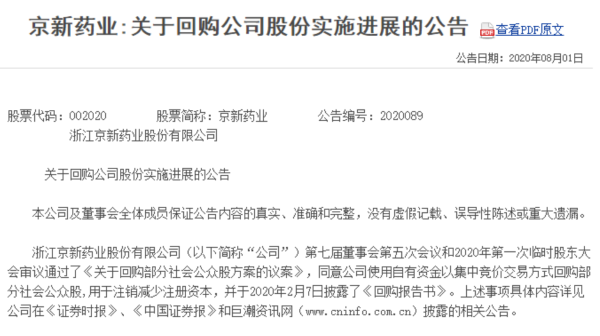

此外,中国网财经记者注意到,就在宣布向大股东八折定向增发募集5亿元的几天后,京新药业还发布了《关于回购公司股份实施进展的公告》:截至7月31日,“面临较大的资金压力”的上市公司从账上又拿出了2亿多元“公司自有资金”,以每股9.8元-11.13元之间的价格(平均成交价为10.38元),从中小散户手中回购了19,364,224股“用于注销减少注册资本”,占公司总股本的2.67%。

前述证券市场从业人士告诉记者,公司回购注销股票意味着公司的资金面较为宽裕,“象这样一边说‘资金紧张’,以9.12元的价格,把5个亿的股票卖给大股东,一边又从二级市场上,以10元以上的价格,把2个多亿的股票从散户手上买回来,这种‘贱卖贵买’的操作,对于上市公司来说是极为不正常的。”

高频定增被指稀释股东权益 回应称有利长远利益

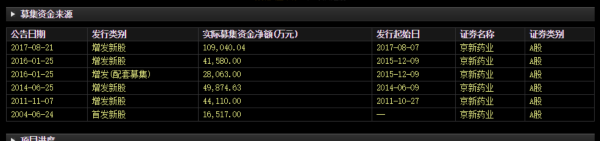

公开资料显示,自2004上市后,京新药业直到2011年11月,上市后第七年,才做了第一次定向增发。但自此开始,京新药业的定增频次迅速增加:第二次定增发生于2014年,时隔三年;第三次定增发生于2016年,时隔两年;第四次定增发生于2017年,时隔一年。本次定增为第五次,时隔三年。

据同花顺数据,2011年的定向增发,最终实际募资4.41亿元,京新控股认购其中20%;2014年的定增实际募资4.99亿元,京新控股认购其中20%;2016年的定增,通过向公司控股股东、实际控制人吕钢直接募集配套资金的方式,增发了2.8亿元的股份;2017年的定向增发,实际募资10.9亿元,京新控股再度认购其中20%。

总结下来,2011年以来,京新药业累计完成四笔定增融资,实际融资金额合计23.1亿元,其中实控人吕钢及其控制的公司“京新控股”认购的金额高达6.86亿元,占比约30%。

京新药业相关人士表示,“通过这些募投项目的实施,公司积累了一些产能,也促成了近年来公司稳健增长的业绩,近三年公司营收、净利润的增长都在20%以上,2019年的ROE提高到了14%以上,业绩也实现了持续稳定增长。那我们觉得这个募投肯定是有意义的。”

历年年报显示,2011年至2019年9年期间,京新药业的营收从2011年的7.10亿元增至2019年的36.47亿元,增长至原来的5倍多;净利润从2011年的0.29亿元增至2019年的5.20亿元,增长至原来的17倍还多。

相比公司的营收和净利增长,京新药业的盈利能力指标“净资产收益率”(ROE)确实长期处于低位,在2011年至今的9年间,除了2015年和2019年分别达到11.34%和14.41%,其余7年该数值始终未突破10%。

对此,有媒体质疑称,由于公司“不缺钱却频繁定增的行为,直接导致公司资产周转率过低,ROE常年维持在偏低水平,本质上是大股东常年累月占小股东便宜,持续摊薄中小股东权益。”

对此,京新药业相关人士表示,再融资确实会导致每股收益和净资产收益率短期内被摊薄,“但随着募集资金的运用和募投项目的实施,公司的竞争力和可持续发展能力均将有所提高,因此,再融资有利于实现并维护股东的长远利益。”