记者注意到,此次仁会生物转战科创板,受到了“常年亏损、主打产品谊生泰无竞争优势、滞销减值”等诸多质疑声。

据仁会生物此前发布的招股书(申报稿)显示,2016年至2018年及2019年前三季度,仁会生物营收虽逐年增长,但同期归属于母公司所有者的净利润、活动经营产生的现金流量净额常年为负、资产负债率整体呈增长趋势。此外,仁会生物高额销售费用及其中高比例宣传推广费曾遭上交所重点问询。

对此,中国网财经记者致函仁会生物董秘办,截至发稿,尚未收到任何回复。

难扭“常年亏损”局面

仁会生物成立于1999年,是一家专注于内分泌、心血管及肿瘤治疗领域内创新生物药自主研发和产业化的高新技术企业。

2014年曾一度创造“0元营收”的局面。同期归母净利润在2012年至2014年持续3年亏损后,2015年实现了2459.71万元的盈利,但当期营收却仅为34.28万元。有媒体曾在报道中指出,2015年实现净利润大幅扭转,是实控人桑会庆背后资本运作的结果。

招股书披露,2016年至2018年、2019年前三季度,仁会生物营收分别为50.04万元、1408.96万元、2732.31万元和4172.31万元,同期归属于母公司所有者的净利润分别为-0.53亿元、-1.60亿元、-2.14亿元和-1.69亿元,连续亏损。

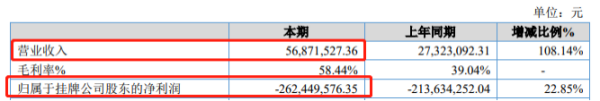

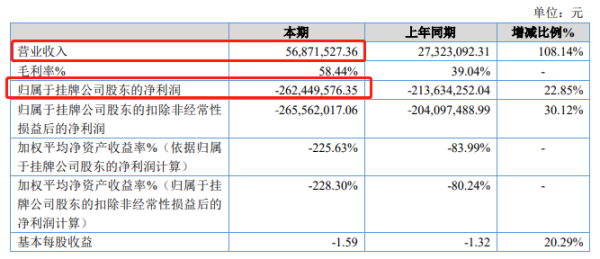

2019年年报显示,报告期内,仁会生物实现营收5687.15万元,同比增长108.14%;实现归属于挂牌公司股东的净利润为-2.62亿元,同比增长22.85%。

2019年营收、净利润(来源:2019年年度报告)

仁会生物在招股书中透露,公司亏损的主要原因系核心产品“谊生泰”尚处于市场导入期,其他产品尚处于研发阶段,主营业务收入相对较小,而研发费用、销售费用和管理费用相对较大。且仁会生物有持续亏损的风险,而持续亏损可能导致退市。

此外,2016年至2019年前三季度,仁会生物经营活动产生的现金流量净额分别为-0.34亿元、-1.25亿元、-0.88亿元、-1.38亿元,持续为负。

资料显示,2014年8月,仁会生物在新三板挂牌上市。同花顺数据显示,截至目前,仁会生物在新三板累计增发7次,其中成功5次,失败1次,进行中1次,累计实际募资净额为6.57亿元。

仁会生物在新三板增发概况(来源:同花顺)

尽管累计募资净额达6.57亿元,但仁会生物近年的负债情况却并未好转。

据招股书披露,2017年至2019年前三季度,仁会生物的总负债、资产负债率均逐年攀升,且资产负债率高于同行业可比公司的平均值。

数据显示,2017年至2019年前三季度,仁会生物的总负债分别为1.63亿元、2.72亿元、3.18亿元,呈逐年上升趋势。其中,同期流动负债占负债总额比例分别为71.37%、69.12%、75.75%,始终超过69%。而流动负债比例越高则意味着仁会生物短期内需偿还的负债就越多,经营风险和资金压力也越大。

对于总负债的增长,仁会生物在招股书中透露,2017年、2019年前三季度总负债较前一年同期增加原因均主要系公司新增银行借款所致,2018年总负债较2017年增加主要系公司增加股东借款所致。

同期,仁会生物的资产负债率分别为31.84%、63.11%和55.75%,同行业可比公司平均值分别为25.15%、28.53%和29.83%,偿债能力低于行业平均水平。不过为何在累计圈资6.57亿元的情况下,仍无法避免紧张的财务局面,着实引人深思。

产品单一难“破冰”

除了连年亏损、偿债压力大,仁会生物还面临着产品单一、市场竞争力不足的情况。

据招股书介绍,2016年12月,仁会生物获批上市了中国糖尿病领域内的第一个创新药,也是全球首个且唯一的全人源GLP-1类药物,国家1类新药—“贝那鲁肽注射液”(商品名“谊生泰”),并于2017年2月正式上市销售。

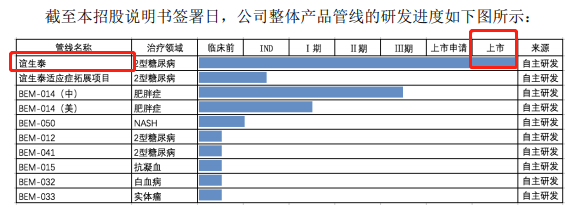

记者注意到,截止今年二月份,在仁会生物自主研发的产品中,已上市药品仍仅有“谊生泰”一款,且该药品是仁会生物唯一主营业务收入来源。

“谊生泰”是仁会生物目前唯一一款自主研发已上市药品(来源:招股书)

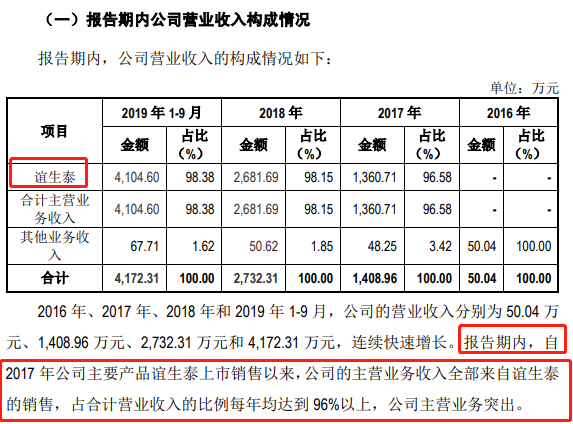

记者梳理发现,“谊生泰”上市三年以来,至今仍卡位于“市场导入期”,该药物的销售金额一直未能覆盖公司的销售费用。且仁会生物的主营业务收入全部来自“谊生泰”的销售,占合计营业收入的比例每年均达到96%以上。

2017年至2019年前三季度,“谊生泰”的销售金额(即合计主营业务收入)分别为1360.71万元、 2681.69万元、4104.60万元,占同期营业收入的比例分别为96.58%、98.15%、98.38%。而同期销售费用逐年递增,比该药品同期销售金额高出好几倍。

2017年至2019年前第三季度营收情况(来源:招股书)

值得注意的是,作为仁会生物唯一主营业务收入来源,“谊生泰”的市场占有率并不理想。

数据显示,2017年至2019年前三季度,“谊生泰”的产量分别为17.75万支、7.89万支和20.53万支;产能利用率分别为73.96%、32.88%和16.29%,呈现逐年下降的趋势;产销率分别为23.21%、101.14%和58.45%,呈现先上升后下降的趋势。

仁会生物对“产能利用率”及“产销率”变动的解释是,公司对新药上市初期市场推广效果无法准确预测,准备了充足的货源,但市场导入期销量低于预期,导致2017年产销率偏低;自2019年二季度起,公司“谊生泰”产品的产能从原来的24万支/年提升至240万支/年,由于产能大幅度上升导致产能利用率出现下降。

销售费用率偏高

作为创新生物药企业,研发费用本应是企业的“重头戏”。不过,记者梳理发现,2018年以来,仁会生物的研发费用率始终不及同期销售费用率。

招股书披露,2018年至2019年前三季度期间,销售费用占营收比分别为312.29%、252.99%,而同期研发费用占营收比例仅为193.38%、138.07%。

2019年年报显示,2019年营收5687.15万元,同期研发费用为9143.79万元,同期销售费用为15,432.15万元。据记者统计,2019年研发费用及销售费用占营收比例分别为160.78%、271.35%。2019年度,销售费用仍保持高出同期研发费用的态势。

2019年营收(来源:2019年年度报告)

2016年至2019年前三季度,仁会生物的宣传推广费分别占同期销售费用的19.18%、43.46%、45.79%、52.02%,逐年增长。上交所曾对其“收入的增长滞后于销售费用的增长”、“销售费用无法立即转化成销售”、“宣传推广费是否存在商业贿赂、替医务人员或机构承担费用等情况”等问题进行了重点问询。

记者梳理发现,2018年以来,仁会生物的研发费用虽被同期销售费赶超,但从招股书披露的行业对比情况来看,相较同行业6家企业,仁会生物的研发费用率整体处于相对靠前水平,同期销售费用率则始终超过上述6家企业销售费用率的平均值。

值得一提的是,在相对“高研发的投入”下,仁会生物的毛利率却远低于同行。

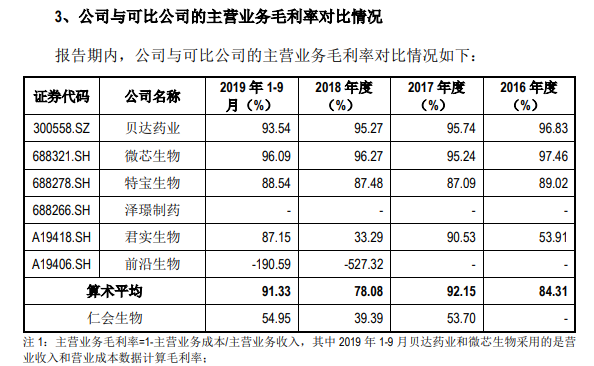

资料显示,仁会生物“谊生泰”销售毛利是其主营业务毛利的来源。招股书显示,2017年至2019年前三季度,仁会生物主营业务的毛利率分别为53.70%、39.39%、54.95%,而6家同行业可比公司的平均值分别为92.15%、78.08%、91.33%。

这意味着,仁会生物“谊生泰”每段时期的毛利率均比同行公司的相关产品低了将近40个百分点。对此,仁会生物在招股书中解释,由于各公司产品上市时间长短及产品应用领域不同,可比公司产销量差距较大,致使主营业务毛利率也存在明显差别。

主营业务毛利率(来源:招股书)

(责任编辑:张润琪)